2

大行开门“接地气” 小微融资成本降

随着互联网、大数据技术在金融领域的广泛应用,很多大型银行也开始放下身段,瞄准小微金融市场,大银行的加入,不仅扩大了金融机构服务小微企业的覆盖面,还降低了小微企业的融资成本。

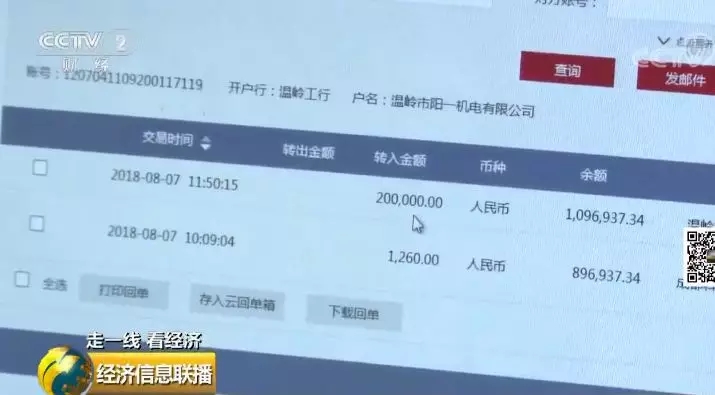

林良君在浙江温岭经营一家机电企业,主要生产空气泵,最近需要一笔流动资金,他在网页上点开企业网银直接选择贷款申请,系统自动审批,几分钟的时间,贷款就到账了。

浙江省温岭市阳一电机有限公司总经理 林良君:没有这个贷款之前,有些生意我们就不敢去接,宁愿做小一点,资金回笼快一点,但是中小企业我们想把它放量做大,必须要面临这个问题。银行给了我们更好的条件,我们肯定继续做。

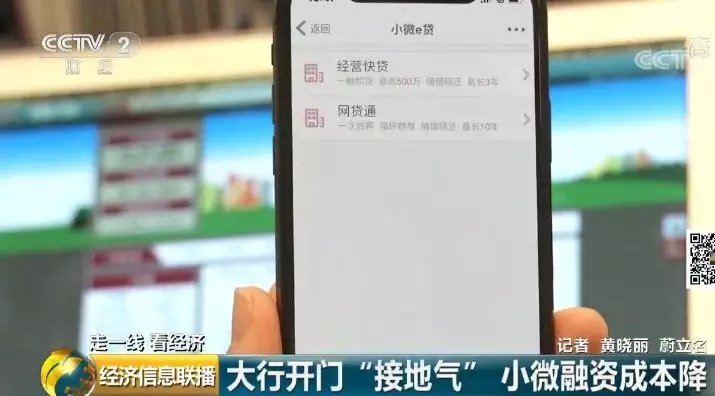

林良君申请的贷款是工商银行近期专门针对小微企业推出的经营快贷,是纯信用的融资业务,银行通过大数据技术,筛选出经营情况良好的小微企业进行授信,企业可以在授信范围内申请贷款,随借随还。

林良君从事的泵业是温岭市的支柱产业之一,这里有2750家泵业企业,大部分是小微企业,在最近的一个多月时间里,已经有15家泵业小微企业使用了经营快贷,贷款余额887万元。

浙江省温岭市泵业协会会长 叶巧卫:相对于以前来说,准入门槛会更低一点。基本上是5%到10%左右利率的下浮。基本上解决了我们小微企业融资难,融资贵的问题。

中国工商银行网络融资中心总经理 陈昭旭:我们通过大数据可以有效识别小微客户,它在生产经营、缴税纳税、整个缴费等等这些环节里面的经营数据,使得我们对小微的经营能直接穿透到经营的各个环节,对小微的风险得到有效识别,对于小微的覆盖面得到进一步扩大。

经营快贷推出以来,累计为全国3.2万多户小微企业提供贷款,融资余额超过100亿元。这种融资模式,降低了银行的运营和风险管理成本,贷款利率也下调到最低4.35%。